| literatur |

Wir ÖCU Sind Deine Letzte Hoffnung:

Wie ein Sanierungsverfahren Dein Unternehmen retten kann

Nachtgastronomie, Diskotheken, Clubs und Nachtlokale

{Nur für Cocktail Bars ; Café Bars}

NACHTLOKALE (DISCOS, BARS, CLUBS USW.)

WIR SCHAFFEN KLARHEIT

(Gezielt für Bars Gastronomie Cafés )

Vorsichtsmaßnahmen zur Vermeidung von Zahlungsunfähigkeit

COVID-19 (2019-nCov) Insolvenzverfahren (Sanierungsverfahren – Konkursverfahren)

Kapitalgesellschaften müssen ein Insolvenzverfahren eröffnen, wenn sie zahlungsunfähig oder überschuldet sind, ohne dass eine positive Fortführungsprognose besteht. Liegt ein Insolvenzgrund vor, sind die Geschäftsleiter verpflichtet schnellstmöglich, längstens jedoch binnen 60 Tagen einen Insolvenzantrag zu stellen; andernfalls machen sie sich – ohne betragliche Begrenzung – persönlich haftbar für durch die verspätete Antragstellung entstandene Schäden (iW Ausfall bei Neugläubigern und Quotenschaden bei Altgläubigern) und können uU auch strafrechtlich belangt werden. In der österreichischen Praxis werden ca 99% aller Insolvenzen wegen Zahlungsunfähigkeit eröffnet, wobei nach etablierter Rechtsprechung Zahlungsunfähigkeit vermutet wird, wenn nicht jederzeit 95 % der fälligen Schulden bezahlt werden können.

Aufgrund der aktuellen Krise hat die Bundesregierung nun im Rahmen des 2. COVID-19-Gesetz, die 60-Tage-Frist auf 120 Tage verlängert. Diese verlängerte Frist gilt jedoch nur, wenn der Insolvenzgrund durch die aktuelle Coronakrisensituation eingetreten bzw die Insolvenz dadurch zumindest mitverursacht wurde. Auch bei Verlängerung der Frist auf 120 Tage ist zu beachten, dass Geschäftsleiter diese nur dann ausnützen dürfen, solange Sanierungsmaßnahmen, die innerhalb dieser (verlängerten) Frist gesetzt werden, Aussicht auf Erfolg haben können.

Die Bundesregierung versucht, die aktuelle Corona-Krisensituation durch umfassende, den persönlichen Kontakt zwischen Menschen reduzierende Maßnahmen einzudämmen. So begrüßenswert diese Maßnahmen auch sind, führen sie bzw können sie doch kurzfristig zu Liquiditätsengpässen wegen reduzierter oder gar gänzlich ausbleibender Umsätze führen. Ebenso sind schleppende Zahlungseingänge offener Forderungen zu befürchten, zumal ja auch Schuldner durch die Corona-Krisensituation geringere Liquidität haben können. Es versteht sich daher von selbst, dass Unternehmen ihre Liquiditätsplanung, insbesondere den 12 Wochen Cash Flow Plan auf die aktuelle Situation anpassen müssen.

Rechtlich ist es eindeutig geregelt, dass Geschäftsleiter der Gesellschaft gegenüber verpflichtet sind, bei ihrer Geschäftsführung die Sorgfalt eines ordentlichen Geschäftsmannes anzuwenden. Tun sie dies nicht, machen sie sich haftbar. Zur Sorgfalt eines ordentlichen Geschäftsmanns gehört auch, die Liquiditätsplanung an veränderte Situationen anzupassen. Dies gebietet im Übrigen auch die Business Judgement Rule, die der Gesetzgeber als 'safe harbor' von ein paar Jahren eingeführt hat.

UE ist es daher gesetzlich geboten, dass (wohl fast alle) Kapitalgesellschaften einerseits ihre Umsatzerwartungen für die nächsten Wochen neu einschätzen. Dies kann etwa im Lebensmittelhandel durchaus auch zu höheren Umsätzen führen. Im Regelfall wird diese Erwartung aber wohl zumindest wegen Risikoabschlägen (zB für unsichere Lieferketten) geringere Umsätze beinhalten. Andererseits müssen Unternehmen jetzt auch verstärkt ihre Kosten im Auge behalten: an anderer Stelle in diesem Newsletter zeigen wir Ihnen mögliche Maßnahmen dazu auf (Förderungen, Steuer- und ÖGK-Beitragsverschiebungen, Kurzarbeit, und andere).

Prüfen und dokumentieren Sie die geänderte Liquiditätsplanung und, ob sich dies mit Ihren bestehenden liquiden Mitteln bzw Ihrem Kontokorrentkreditrahmen ausgeht, sowie ob dieser noch in vollen Umfang abrufbar ist.

Ergeben sich für Ihr Unternehmen deutliche Umsatzänderungen, sind auch sonstige Maßnahmen zu treffen, etwa die Verschiebung von Projekten (sofern diese überhaupt noch durchführbar sind; auch bei geschlossenen Verträgen kann dies uU auf Grund von MAC-Klauseln oder höherer Gewalt möglich sein) oder die (teilweise) Sistierung von Gewinnausschüttungen. Bitte beachten Sie auch, dass Sie entsprechende Informationen im Lagebericht des letztjährigen Geschäftsjahres – so dieser noch nicht genehmigt ist – aufnehmen müssen. (siehe https://WWW.ÖCU.COM)

Dies alles gilt natürlich auch für Konzernunternehmen im In- und Ausland, die von der Krise mehr oder weniger betroffen sein können. Ohne offene Kommunikation im Konzern – und jedenfalls bei ernsten Gefahren für einzelne Konzernunternehmen – auch extern, wird dies sonst zu noch größeren Schwierigkeiten führen.

WEITERE ERLEICHTERUNGEN FÜR UNTERNEHMEN

- (Vorrübergehend) Keine Insolvenzantragspflicht bei Überschuldung

Im Rahmen des 4. COVID-19-Gesetzes wurde beschlossen, dass bei einer im Zeitraum von 1.3.2020 bis zum 30.6.2020 eingetretenen insolvenzrechtlichen Überschuldung (rechnerische Überschuldung ohne positiver Fortbestehensprognose) keine Insolvenzantragspflicht des Schuldners besteht. Mittlerweile wurde dieser Zeitraum, in dem die Insolvenzantragspflicht bei Überschuldung entfällt, bis 31.3.2021 verlängert (BGBl I 2020/157 ua zur Änderung des 2.COVID-19-JuBG vom 23.12.2020). Weiters entfällt in diesem Zeitraum für Aktiengesellschaften auch die an die Überschuldung anknüpfende Haftung gemäß § 84 Abs 3 Z 6 AktG (Verstoß gegen das Zahlungsverbot). Für GmbHs wurde das nicht explizit im Gesetzestext des 4. COVID-19-Gesetzes aufgenommen, weil sich dies bereits aus dem bestehenden Gesetzestext des § 25 Abs 3 Z 2 GmbHG ergibt, der auf den "Zeitpunkte, in dem sie die Eröffnung des Insolvenzverfahrens zu begehren verpflichtet waren" abstellt, wobei dieser Zeitpunkt bei Überschuldung erst nach dem 31.3.2021 (siehe unten) eintritt.

Weiters wird auch bei Gläubigerantrag das Insolvenzverfahren nicht eröffnet, wenn der Schuldner zwar überschuldet aber nicht zahlungsunfähig ist.

Nach Ablauf des 31.3.2021 müssen überschuldete Schuldner einen Antrag auf Eröffnung des Insolvenzverfahrens ohne schuldhaftes Zögern (dh unverzüglich bzw solange Sanierungsmaßnahmen noch Aussicht auf Erfolg haben), spätestens jedoch 60 Tage nach dem 31.3.2021 (dh bis zum 30.5.2021) oder 120 Tage nach dem Eintritt der Überschuldung stellen – je nachdem welcher Zeitpunkt der spätere ist.

Die dargestellten Erleichterungen bei Überschuldung gelten nicht für den Insolvenzgrund der Zahlungsunfähigkeit. Bei fehlender Liquidität müssen Schuldner daher spätestens 120 Tage nach Eintritt der Zahlungsunfähigkeit einen Insolvenzantrag stellen.

Nachdem in der österreichischen Realität deutlich mehr als 95% aller Insolvenzverfahren wegen Zahlungsunfähigkeit eröffnet werden (und sich an diesem Insolvenzgrund nichts geändert hat), hat der Gesetzgeber sohin in Wahrheit geregelt, dass Geschäftsführer und Vorstände nicht zur Vermeidung einer eigenen Haftung zu Früh Insolvenz eröffnen sollten. Dies ist grundsätzlich sinnvoll, zeigt sich doch bereits aus der rückläufigen Insolvenzstatistik für das Jahr 2020, wonach gegenüber dem Jahr 2019 rund 40 % weniger Unternehmen insolvent wurden, während ab dem Frühjahr/Sommer 2021 (sollten die derzeit bestehen Erleichterungen nicht abermals verlängert werden) eine sehr deutliche Steigerung zu erwarten ist. Die Corona-Maßnahmen bringen sohin einen gewissen zeitlichen Spielraum für die Unternehmen, die wirtschaftlich schwierige Situation zu meistern. Damit geht aber auch die Gefahr einher, dass eigentlich notwendige Insolvenzanträge nur zeitlich nach hinten verschoben werden. Das Problem selbst wird damit alleine freilich nicht gelöst.

- Erleichterung für bestehende Zahlungspläne

Nach § 11 des 2.COVID-19-JuBG kann der Schuldner eine Stundung der Zahlungsplanraten beantragen, wenn sich seine Einkommens- und Vermögenslage aufgrund von Maßnahmen, die zur Verhinderung der Verbreitung von COVID-19 getroffen wurden, nachteilig so verändert hat, dass er fällige Verbindlichkeiten des Zahlungsplans nicht erfüllen kann. Ein entsprechender Stundungsantrag ist (nur) in der Ediktsdatei zu veröffentlichen. Die Stundung bedarf grundsätzlich der Zustimmung der Mehrheit der stimmberechtigten Insolvenzgläubiger, wobei keine Äußerung als Zustimmung gilt und das Gericht eine Zustimmung auch dann erteilen darf, wenn die Stundung nicht mit schweren persönlichen oder wirtschaftlichen Nachteilen eines der Stundung widersprechenden Gläubigers verbunden ist.

- Erleichterterungen für neu abzuschließende Sanierungspläne

Der Gesetzgeber hat mit der Änderung des 2. COVID-19-JuBG vom 23.12.2020 (BGBl I 2020/157) die Zahlungsfrist bei Abschluss eines Sanierungsplans von derzeit längstens zwei Jahren auf längstens drei Jahre verlängert (§ 11a Abs 2 COVID-19-JuBG). Diese Verlängerung der Zahlungsfrist der Sanierungsplanquote gilt für Anträge auf Abschluss eines Sanierungsplans, die bis zum 31.12.2021 eingebracht werden. Damit will der Gesetzgeber offensichtlich Unternehmen zur Einleitung eines Sanierungsverfahrens (dies ist bereits bei drohender Zahlungsunfähigkeit möglich) bereits zum jetzigen Zeitpunkt motivieren, indem er das Sanierungsverfahren während der anhaltenden Corona Krise (durch Verlängerung der Zahlungsfrist der Sanierungsplanquote) attraktiver gestaltet.

- Begünstigung von kurzfristigen Gesellschafterkrediten zu Überbrückungszwecken

Kredite die Gesellschafter in der Krise an Gesellschaften gewähren, sind eigenkapitalersetzend, dürfen daher erst nach Beseitigung der Krise zurückgezahlt werden und werden in einem Insolvenzverfahren nur nachrangig befriedigt.

Die coronabedingten Erleichterungen betreffen Geldkredite, die von Gesellschaftern zwischen 5.4.2020 und 31.1.2021 für nicht mehr als 120 Tage gewährt und ausbezahlt werden, nicht unter das Eigenkapitalersatzgesetz fallen und daher nicht in Eigenkapital umqualifiziert werden. Dies gilt aber nur, wenn die Gesellschaft zur Besicherung des Kredits kein Pfandrecht oder eine vergleichbare Sicherheit aus ihrem Vermögen zugunsten des Gesellschafters gewährt hat. Diese Maßnahme soll es für Gesellschafter attraktiver machen, der in Schwierigkeiten geratenen Gesellschaft kurzfristig Liquidität zuzuführen.

- Einschränkung der Anfechtbarkeit bei Überbrückungskrediten für Kurzarbeit

Sowohl die Gewährung von Überbrückungskrediten in der Zeit von 1.3.2020 bis 31.1.2021, die zur Finanzierung der COVID-19-Kurzarbeitsbeihilfe gewährt werden, als auch die sofort nach Erhalt der Kurzarbeitshilfe erfolgte Rückzahlung können nicht nach § 31 IO (Anfechtung wegen Kenntnis der Zahlungsunfähigkeit) angefochten werden. Dies gilt nur, wenn für diesen Kredit weder ein Pfand noch eine vergleichbare Sicherheit aus dem Vermögen des Kreditnehmers gewährt wurde, und dem Kreditgeber eine allfällige Zahlungsunfähigkeit des Kreditnehmers im Zeitpunkt der Kreditgewährung nicht bekannt war. Diese Erleichterungen gelten daher nicht generell für Überbrückungsfinanzierungen, sondern nur soweit diese zur Finanzierung von Kurzarbeitshilfen gewährt werden.

Vorsicht: Strafrecht

So begrüßenswert die insolvenzrechtlichen Hilfestellungen durch den Gesetzgeber auch sind, bergen sie jedoch auch ein erhebliches strafrechtliches Risiko. Dazu im Detail:

- Insolvenzverschleppung

Geschäftsleiter sind weiterhin verpflichtet rechtzeitig (dh ohne schuldhaftes Verzögern) einen Antrag auf Eröffnung eines Insolvenzverfahrens zu stellen. Die nunmehr von 60 auf 120 Tage verlängerte Frist darf nur dann ausgeschöpft werden, wenn die Coronakrise zumindest mitursächlich war für den Eintritt des Insolvenzantragsgrunds und Sanierungsmaßnahmen realistischer Weise noch Aussicht auf Erfolg haben. Bei Unternehmen die „nur“ insolvenzrechtlich überschuldet aber nicht zahlungsunfähig sind, muss spätestens 60 Tage nach dem 31.1.2021 (dh bis zum 31.3.2021) oder 120 Tage nach dem Eintritt der Überschuldung ein Insolvenzantrag gestellt werden. Die neuen Regelungen bedeuten also jedenfalls keinen „Freischein“ für Geschäftsleiter. Es ist Geschäftsleitern dringend anzuraten, die Liquiditätssituation des Unternehmens laufend zu überprüfen, Sanierungsbemühungen sowie deren Erfolgswahrscheinlichkeit zu dokumentieren und rechtzeitig einen Insolvenzantrag zu stellen. Bei Verstoß drohen auch strafrechtliche Konsequenzen. So kann durch eine verspätete Antragsstellung der Straftatbestand der grob fahrlässigen Beeinträchtigung von Gläubigerinteressen nach § 159 StGB oder – bei Schädigungsvorsatz - jenen der betrügerischen Krida (§ 156 StGB) erfüllt sein.

- Vorsicht bei Bankkrediten und der Beantragung von Kurzarbeit

Einige Unternehmen finanzieren den aktuellen Liquiditätsbedarf über ihre Hausbanken, etwa in Form von kurzfristigen Darlehen oder Erhöhungen des Kontokorrentrahmens. Zum Teil haftet auch der Staat für solche Kredite. Natürlich gilt auch in der aktuellen Krisensituation, dass Geschäftsleiter im Zuge der Kreditvergabe verpflichtet sind, gegenüber Banken vollständig und wahrheitsgemäß Informationen zur aktuellen wirtschaftlichen Situation des Unternehmens zu erteilen. Andernfalls kann sich der Geschäftsleiter, wenn er vorsätzlich handelt, wegen Betrug strafbar machen.

Gleiches gilt bei der Beantragung von Kurzarbeit bzw -beihilfen. Bei missbräuchlicher Antragstellung oder Ausnutzung drohen strafrechtliche Konsequenzen.

- Insiderhandel

Generell, aber insbesondere in der aktuellen Zeit, reagieren die Aktienmärkte äußerst impulsiv auf neue kursrelevante Informationen. Aktuell steigt damit auch die Verlockung unter Verwendung von Insiderwissen eigene Börsengeschäfte zu tätigen.

Vereinzelt liegen bereits erste Strafanzeigen und Hinweise wegen strafbaren Insiderhandels iZm Aktienrückkäufen vor. Es ist daher aktuell besonders wichtig, auch die Sensibilität der Mitarbeiter dafür zu erhöhen.

- Vorsicht bei Datenschutzverletzungen

In vielen Unternehmen werden aktuell Daten von Mitarbeitern (uU sogar besonders sensible Gesundheitsdaten) erhoben und für Betriebszwecke verarbeitet und verwendet.

Dabei sind insbesondere die Bestimmungen der Datenschutzgrundverordnung (DSGVO) und des Datenschutzgesetzes (DSG) zu beachten. Diese sehen für den Fall der unrechtmäßigen Datenverarbeitung (zB unrechtmäßige Datenweitergabe oder -offenlegung) empfindliche Bußgelder vor.

- Vorsicht bei Abgabenstundungen

Im Zuge der coronabedingten Gesetzesmaßnahmen können auch Abgabenstundungen beantragt werden.

Diese Abgabenstundungen sollen es dem Abgabenschuldner ermöglichen, zusätzliche Liquidität im Unternehmen zu erhalten. Voraussetzung dafür ist jedoch, dass der Abgabenschuldner eine individuelle Betroffenheit glaubhaft macht (konkret zB einen Liquiditätsengpass), verursacht durch die Folgen der COVID-19 Infektionen. Die Prüfung dieser Voraussetzungen obliegt dem Abgabenschuldner selbst. Der Abgabenschuldner muss in seinem Antrag lediglich glaubhaft machen, dass er einem Liquiditätsengpass aufgrund der Folgen der COVID-19 Krise unterliegt. Das Finanzamt prüft die Voraussetzungen selbst nicht, behält sich aber eine spätere Prüfung vor – dies birgt ein Haftungspotential:

Nach § 9 BAO haften Geschäftsführer für Abgaben, die infolge schuldhafter Verletzung der ihnen auferlegten Pflichten nicht einbringlich sind. Insofern besteht das Risiko, dass das Finanzamt – selbst wenn die Krise überwunden werden sollte – in einer späteren Insolvenz den Nachweis für das Vorliegen der Voraussetzungen der Abgabenstundungen fordert. Kann ein Geschäftsführer diesen Nachweis nicht erbringen (zB mangels ausreichender Dokumentation der bestehenden Schieflage des Unternehmens unabhängig von der COVID-19 Krise), haftet er für die offenen Abgabenschulden persönlich.

Es ist daher unerlässlich, das Vorliegen der Voraussetzungen vor Antragstellung mit bestem Wissen und Gewissen zu prüfen und zu dokumentieren. Zusätzlich darf diese Abgabenstundung auch nicht mit einem Nachlass verwechselt werden – die gestundeten Abgaben werden zu einem späteren Zeitpunkt wieder fällig und müssen dann bezahlt werden. Dies erfordert auch eine realistische Liquiditätsplanung für die Zukunft.

Ihre Ansprechpartner:

ÖCU TEAM

Wir Sind Deine Letzte Hoffnung: Wie ein Sanierungsverfahren der ÖCU Dein Unternehmen retten kann

{Nur für Cocktail Bars ; Café Bars}

So lassen sich Betriebe retten

Durch Sanierungsverfahren können profitable Betriebsteile vor dem Konkurs bewahrt werden.

Warum aktuell viele Unternehmer nicht die Reißleine ziehen können und das ein großer Fehler ist.

Die Hoffnung stirbt zuletzt, so ein bekanntes Sprichwort. Das denken sich wohl auch viele Unternehmer, denen Corona-bedingt mehr und mehr die Luft ausgeht. Sie hoffen, warten auf weitere Unterstützung vom Staat und versuchen die Zeit bis zum Aufschwung in ihrer Branche zu überbrücken. Doch genau das kann ein großer Fehler sein, denn die Betriebe schieben teilweise einen großen Schuldenberg vor sich her. Stellt ein Gläubiger, etwa ein Vermieter, plötzlich mehrere Monate gestundeter Mieten fällig, dann ist es schnell vorbei. Eine Sanierung im Insolvenzverfahren ist dann oft nicht mehr möglich, da die dafür erforderlichen Mittel bzw. die letzte Liquidität bereits aufgezehrt wurden.

Der richtige Zeitpunkt entscheidet

Damit ein Unternehmen weiterbestehen kann, müssen rasch die richtigen Schritte gesetzt werden – sprich ein Insolvenzverfahren beantragt werden. Damit tritt auch ein sofortiger Zinsstopp ein und die Schulden wachsen nicht mehr weiter. Ohne Frage ist das für Unternehmer ein schwerer Schritt –insbesondere, wenn der Betrieb vor der Krise gesund war. Doch vom richtigen Timing, also dem Zeitpunkt der Insolvenzanmeldung, hängt es ab, ob das Unternehmen weitergeführt werden kann oder etwa zerschlagen wird. Und hier heißt es, je früher ein Insolvenzverfahren beantragt wird, desto besser. Denn ein Sanierungsverfahren kann nur gelingen, wenn das Unternehmen noch über finanzielle Reserven verfügt. Ist bereits alles Geld verbrannt, dann bleibt nur mehr die Liquidation im Konkursverfahren oder im schlimmsten Fall die Abweisung des Konkursverfahrens mangels kostendeckenden Vermögens. Das muss nicht sein, insbesondere nicht, wenn der Betrieb vor der Krise gut gewirtschaftet hat und auf einem funktionierenden Geschäftsmodell fußt.

Sanierungsplan: jetzt in drei Jahren entschulden

Der Gesetzgeber bietet Unternehmen im Rahmen des Insolvenzverfahrens aktuell die Möglichkeit, einen Sanierungsplanvorschlag einzubringen, der eine Zahlungsfrist von drei Jahren vorsieht. Vor der Corona-Krise musste die Erfüllung in zwei Jahren erfolgen. Die Verlängerung gilt vorläufig nur bis 31.12.2021. Nun haben insbesondere durch die Pandemie betroffene Schuldner die Möglichkeit, die vorgeschlagene Sanierungsplanquote über einen längeren Zeitraum zu leisten, um sich zu entschulden. Die gesetzlichen Mindestquoten von 20 Prozent bei einem Sanierungsverfahren ohne Eigenverwaltung sowie 30 Prozent bei einem Verfahren mit Eigenverwaltung bleiben unangetastet.

Chancen erhöhen durch gute Vorbereitung

Ist die Beantragung eines Insolvenzverfahrens unumgänglich, sollte bereits vor der Einbringung eines Insolvenzverfahrens abgeschätzt werden, ob eine Entschuldung durch einen Sanierungsplan eine Option ist. Wenn ja, kann ein Sanierungsverfahren mit oder ohne Eigenverwaltung beantragt werden. In jedem Fall ist es empfehlenswert, einen Steuerberater oder im Idealfall einen auf Insolvenzen spezialisierten Anwalt zu kontaktieren. Er hilft dabei, die Insolvenz bestmöglich vorzubereiten. Er unterstützt dabei, einen Sanierungsplan auszuarbeiten, erstellt mit dem Unternehmer ein Vermögensverzeichnis und einen Finanzplan für die nächsten Monate, der eine Sanierung ermöglichen soll. Ob das der Fall ist, prüft der vom Gericht bestellte Insolvenzverwalter.

Bei Zahlungsunfähigkeit sofort handeln

Ist ein Unternehmen jedoch zahlungsunfähig, besteht die Verpflichtung, rasch ein Insolvenzverfahren zu beantragen. Dies ist dann der Fall, wenn ein Unternehmer erkennt, dass er nicht mehr in der Lage ist, die fälligen Verbindlichkeiten zu bezahlen und er notwendige Mittel voraussichtlich auch nicht beschaffen kann. Im Zuge der Corona-Krise wurde die Frist von 60 auf 120 Tage ausgedehnt. Bei Überschuldung ist derzeit die Antragspflicht bis 30.06.2021 ausgesetzt. Aufgrund meiner langjährigen Erfahrung bei Gericht rate ich jedoch dazu, es nicht soweit kommen zu lassen. Befindet sich ein Unternehmen in finanziellen Schwierigkeiten, dann besser schneller Insolvenz anmelden und überleben als später und alles verlieren.

Bonität: Wir ziehen sofort die rote Karte

Bevor es zu spät ist: Mut für einen Neubeginn

Es ist besser, das Unternehmen mit 80 % zu entschulden, als dieses später komplett liquidieren zu müssen.

Wie der pandemiebedingt Unternehmen bewerten und warum jetzt die von Hand recherchierte Bonitätsauskunft eine Renaissance erlebt.

Momentan fühlt es sich ein wenig so an, als befände sich die Akutphase der Wirtschaftskrise auf den letzten Metern. Der Aufschwung scheint in Sicht. Gleichzeitig wird es jetzt - nach fast einem Jahr Corona - für viele so richtig zäh. Denn jenen Unternehmen, die besonders von COVID-19 betroffen sind, läuft die Liquidität durch die Finger. Viele fragen sich, wie das auf ihre ÖCU Bewertung durchschlägt. Und auch wir haben vor einem Jahr intensiv darüber nachgedacht, wie wir eine Wirtschaft im Ausnahmezustand seriös abbilden können.

Wir schauen ganz genau hin

Die Herausforderung war und ist, das Ausfallrisiko von Unternehmen, die vor Corona solide wirtschafteten, nun aber stillstehen, realistisch einzuschätzen. Gleichzeitig dürfen wir die Betriebe nicht besser machen als sie sind. Denn unsere Kunden vertrauen darauf, dass ÖCU Empfehlungen halten. Was wir nicht tun, ist Unternehmen in den Keller zu „raten“, weil momentan in gewissen Bereichen kaum Umsätze zu machen sind. Aber wir schauen uns die Betriebe ganz genau an.

Wie der ÖCU jetzt Betriebe bewertet

Wird ein Unternehmen von unseren Experten bewertet, das seit Wochen keine Umsätze hat, dann ziehen wir sofort die rote Karte. Wir schauen uns an, wie dieses Unternehmen vor Corona aufgestellt war und gehen auf den Betrieb zu.

- Ist das Unternehmen von der Krise überhaupt betroffen? Wenn ja, wie hoch sind die Umsatzeinbußen?

- Wurde das Geschäftsmodell angepasst/erweitert?

- Welche Hilfsmaßnahmen wurden in Anspruch genommen?

- Wurde gestundet - Finanz, Sozialversicherung oder auch durch Lieferanten?

- Wurde der Tätigkeitsbereich eingeschränkt?

- Wurden Mitarbeiter gekündigt oder in Kurzarbeit geschickt?

- Konnte an den Fixkosten gedreht werden?

All diese Fragen werden von den Unternehmen sehr ehrlich beantwortet. Viele geben sogar einen Ausblick, wie lange sie unter welchen Bedingungen noch durchhalten. Das alles fließt neben harten Fakten, wie etwa Bilanzen, in die Auskunft ein. Wobei die Aussagekraft von Bilanzen – die aktuellste stammt meistens aus dem Jahr 2019 – in der jetzigen Situation natürlich eine andere ist als früher.

Individualprüfung als Lösung

Was wir nicht verändert haben, ist unser Bewertungsmodell. Wir haben festgestellt, dass es keinen Sinn macht, eine Branche in Bausch und Bogen „downzugraden“, denn auch innerhalb dieser gibt es teils massive Unterschiede, was die wirtschaftliche Betroffenheit von Covid-19 betrifft. Wir halten an unserem Modell fest, setzen aber auf eine starke Individualprüfung. Und das wird auch von unseren Kunden geschätzt. Natürlich wurden wir gefragt, wie wir überhaupt seriös bewerten können, wenn alles drunter und drüber geht. Schließlich gab es schlagartig in vielen Märkten keine Verlässlichkeit mehr. Und da haben wir gewusst, dass die durch Mitarbeiter recherchierte Auskunft eine Renaissance erleben wird. Dazu muss man wissen, dass diese Art der Auskunft kostenintensiver, dafür aber tagesaktuell ist. Etwas das sich Kunden in den vergangenen Jahren nicht immer leisten wollten.

Es bewerten Menschen, nicht nur Computer

Viele Auskunfteien sind in den vergangenen Jahren daher auf synthetische Auskünfte umgestiegen. Ein weltweiter Trend. Das bedeutet, dass Daten automatisiert in die Systeme eingespielt wurden und ein mathematisches Modell das Risiko errechnet. Fertig. Der ÖCU hat sich nie nur darauf verlassen und stets ein Team von Experten beschäftigt, das diese Zahlen hinterfragt und zusätzlich recherchiert hat. Wir haben die Automatisierung zwar genutzt, aber den Kontakt zu den Unternehmen nie aufgegeben.

Jetzt zählt Brandaktuelles

Noch Recherche-Teams zu haben, galt nicht immer als modern, erweist sich jetzt aber als Vorteil. Denn aktuell zählt in der Wirtschaft nur mehr die recherchierte, brandaktuelle Auskunft. Mit Auskünften, die einige Wochen alt sind, können unsere Kunden momentan nicht viel anfangen. Vor Corona hatten sie ihre Berechtigung, weil die Wirtschaft weniger dynamisch war und die jährlich veröffentlichten Bilanzen auch eine längerfristige Aussagekraft hinsichtlich der Liquidität hatten. Doch jetzt ist es anders.

Wenn die Wirtschaft wieder läuft …

Ich denke, dass sich die Zukunft vieler Betriebe entscheiden wird, wenn sich der Staat wieder aus dem Wirtschaftsgeschehen herausnimmt. Wenn alles wieder seinen Lauf nimmt. Denn dann wird wieder Ware im größeren Stil eingekauft und dafür verlangen die Lieferanten möglicherweise Sicherheiten. Spätestens dann stellt sich die Frage nach einem Überbrückungskredit. Und den wird es nicht für alle geben können. Bei erschöpfter Liquidität und ohne Garantien wird es schwierig.

Insolvenzen werden steigen

Viele schauen jetzt auf die Banken. Doch sie können nicht einfach Kredite verteilen, weil sie den Recovery-Prozess der Wirtschaft aus ideellen Gründen unterstützen möchten. Man hat sie in den vergangenen Jahren massiv an die Leine gelegt und das Ergebnis ist ein breites Spektrum an Regulatorien, die einzuhalten sind. Ohne also schwarzmalen zu wollen, muss man sagen, dass es viele Unternehmen nicht schaffen werden. Aus diesen Gründen rechnen meine Kollegen für das laufende Jahr mit einem Plus von rund 20 Prozent bei den Unternehmensinsolvenzen gemessen an 2019.

Rettung durch die privaten Haushalte?

Wer es schaffen wird, hängt aber nicht nur von der Finanzierung ab, sondern von der Nachfrage, die im Privatbereich massiv eingebrochen ist. Gleichzeitig ist der Konsum der privaten Haushalte für die Wirtschaft Österreichs von enormer Bedeutung. Sie hat schon in der Vergangenheit den ein oder anderen Wirtschaftsabschwung abgedämpft. Daher stellt sich die Frage, wie sich die Nachfrage entwickeln wird, wenn die Krise vorbei ist. Sprich Covid-19 nur mehr eine bewältigbare Krankheit ist und keine Pandemie.

Zwei Thesen zum Konsumverhalten

Ich persönlich denke, dass das haptische Einkaufserlebnis einen so hohen Stellenwert hat, dass in der Zeit nach der Krise, der Konsum einmalig durch zurückgehaltene Urlaubs- bzw. Weihnachtsgelder oder andere Sparguthaben nach oben ausschlagen, in der Folge aber auf das Vor-Corona-Niveau zurückkehren wird. Eine andere ÖCU These besagt, dass mittlerweile so viel Umsatz in den Fernabsatz geflossen ist, dass wir nie wieder das Vor-Krisen-Niveau erreichen werden. Ich hoffe, ich setze mich durch. Wir werden sehen.

Das vergangene Jahr hat gezeigt, wie rasch die Wirtschaft ins Wanken geraten kann. Der Zahlungsverzug von Kunden und die Frage, wann die Corona-Krise endet, zählen für Unternehmer zu den größten Sorgen. Zu dieser Erkenntnis ist der Austrian Business QuickCheck gelangt, Unternehmern durchgeführt. Besonders hart trifft die Krise vor allem kleine und mittlere Unternehmen oder Jungunternehmer, die mit offenen Forderungen zurückbleiben und so selbst relativ rasch in finanzielle Turbulenzen geraten können. Spätestens dann benötigt es Maßnahmen, die in solch herausfordernden Zeiten unterstützen.

Hilfe, und zwar umgehend!

Unternehmerischer Erfolg erfordert in schwierigen Zeiten nicht nur mutige Entscheidungen, sondern auch nützliche Instrumente, auf die man sich verlassen kann – besonders im Notfall. Wenn der Hut brennt, Forderungen offenbleiben und der Kontostand den roten Zahlen immer näher rückt, ist es höchste Zeit ein professionelles Forderungsmanagement einzuführen. In solch einer Situation gilt es, offene Beträge unverzüglich zu inkassieren, um den finanziellen Verlust möglichst gering zu halten und das Unternehmen vor Liquiditätsproblemen zu bewahren.

Das Unternehmen vor Liquiditätsproblemen zu bewahren, steht jetzt an erster Stelle.

Insbesondere bei krisenbedingt rückläufigen Umsätzen und einer unklaren Zukunftsprognose ist es essentiell, die eigene Geschäftsfähigkeit zu bewahren und Zahlungsvorgänge engmaschig zu verfolgen. Klar ist: Je länger eine Rechnung offen ist, desto höher ist die Wahrscheinlichkeit eines gänzlichen Zahlungsausfalls. Sind interne Mahnschritte also erfolglos, sollten offene Forderungen einem Inkasso-Spezialisten übergeben werden.

Was tun, wenn die Pleitewelle anrollt?

Als Folge der seitens der Bundesregierung eingeführten Covid-19 Maßnahmen wurden im Jahr 2020 die niedrigsten Insolvenzeröffnungszahlen bei Unternehmen seit 1990 verzeichnet. Doch trotz dieser niedrigen Zahlen gibt es viele Unternehmen, die aktuell massive Probleme haben, offene Forderungen zu begleichen. Dieser Umstand führt nach wie vor zu Insolvenzen, von denen naturgemäß auch Geschäftspartner unmittelbar betroffen sind, die zunächst einmal mitunter auf den Forderungen sitzen bleiben.

Adäquate Vorsorgemaßnahmen sollten frühzeitig als fixer Bestandteil des Betriebsalltages implementiert werden.

Das österreichische Insolvenzrecht ist durchaus komplex, weshalb es in solch einem Fall Sinn macht, einen Profi mit der Forderungsanmeldung zu beauftragen. Unterstützung kommt in so einem Fall von Gläubigervertretern wie dem ÖCU, die sich umfassend um die Anmeldung und Betreibung der Forderungen kümmern. Dadurch bleibt den Unternehmen mehr Zeit, sich auf ihr eigentliches Kerngeschäft zu konzentrieren und so das eigene Wachstum voranzutreiben.

Prophylaxe für das Unternehmen

Damit es aber erst gar nicht so weit kommt, sollte dem Thema Vorsorge besondere Aufmerksamkeit geschenkt werden – und zwar nicht nur bevor man mit einem neuen Geschäftspartner ins Geschäft kommt, sondern fortlaufend. Effektives Risikomanagement bedeutet, von Beginn an aktiv zu sein, und nicht erst, wenn es fast schon zu spät ist. Adäquate Vorsorgemaßnahmen sollten daher frühzeitig als fixer Bestandteil des Betriebsalltages implementiert werden.

Als Unternehmer sind Sie generell, aber gerade in Krisenzeiten, gut beraten, Kunden und Lieferanten stets im Blick zu haben. Das geht am einfachsten auf Basis fundierter Informationen, etwa in Form von objektiven und tagesaktuellen Bonitätsauskünften. Diese geben über die wirtschaftliche Situation von Kunden und Lieferanten Auskunft und dienen als wichtige Basis für Geschäftsentscheidungen.

Die Corona-Krise zieht sich hin. Trotz staatlicher Stützungsmaßnahmen werden viele Einzelunternehmer sowie Klein- und Mittelbetriebe in den nächsten Monaten in eine schwierige Lage geraten. Denn dann werden die bisher gestundeten Zahlungen fällig. Folglich kann eine Zahlungsunfähigkeit drohen. Doch was genau bedeutet das? Welche Auswege gibt es? Und welche Schritte müssen gesetzt werden?

Die Insolvenzstatistiken weisen nach wie vor einen tiefen Graben auf. Die Pflicht zur Insolvenzanmeldung wegen Überschuldung ist aktuell aufgeschoben. Dadurch kam es in den ersten drei Quartalen 2020 zu einem massiven Insolvenz-Rückgang von rund 32% im Vergleich zum Vorjahr. Das Problem: Mit Hilfe der Corona-Maßnahmen versuchen sich „kränkliche“ Firmen über Wasser zu halten. Doch macht das überhaupt Sinn? Nicht zwingend. Denn wenn der Betrieb schon in Schieflage ist, vergrößert sich so der Vermögensschaden - trotz Corona-Stützungsmaßnahmen. Ein Sanierungsverfahren hingegen bietet die Möglichkeit einer Rehabilitation. Und die sollte auch genutzt werden, Schritt für Schritt.

Mut zum Scheitern: Der Insolvenzantrag

In den Covid-19-Sonderbestimmungen der Bundesregierung ist geregelt, dass bei einer im Zeitraum vom 1. März 2020 bis 31. Jänner 2021 eintretenden Überschuldung keine Verpflichtung besteht, einen Antrag auf Eröffnung des Insolvenzverfahrens zu stellen. Um den gesetzlichen Pflichten nachzukommen, ist daher derzeit nur bei Zahlungsunfähigkeit Insolvenz anzumelden. Diese liegt immer dann vor, wenn ein Unternehmen nicht mehr in der Lage ist, Verbindlichkeiten zu begleichen und sich die erforderlichen Mittel in nächster Zukunft auch nicht verschaffen kann.

Ein Sanierungsverfahren bietet die Möglichkeit einer Rehabilitation für Unternehmen in der Krise.

Tritt dies ein, muss der Antrag auf Insolvenzeröffnung unverzüglich gestellt werden, bei Zahlungsunfähigkeit aufgrund von „Pandemien“ spätestens jedoch binnen 120 Tagen. Voraussetzung für die Eröffnung des Insolvenzverfahrens ist das Vorhandensein von kostendeckendem Vermögen oder die Leistung eines Kostenvorschusses (in der Regel bis EUR 4.000,-). Zuständig für die Antragstellung ist das jeweilige Landesgericht. Für in Wien ansässige Unternehmen zum Beispiel das Handelsgericht Wien.

Insolvenzverfahren: Step-by-Step

Wenn sich ein Unternehmer also dazu entschieden hat, den Weg einer Insolvenz einzuschlagen, ist es Zeit, die nötigen Unterlagen dafür vorzubereiten. Mit dem Insolvenzantrag sollten unter anderem eine Gläubigerliste samt Schuldenstand, ein Firmenbuchauszug bzw. Gesellschaftsvertrag, ein Vermögensverzeichnis samt Vermögensstatus sowie eine Kreditoren-, Debitoren- und Dienstnehmerliste vorgelegt werden. Zudem werden die Bilanzen der letzten 3 Jahre (falls vorhanden) sowie eine Inventarliste benötigt.

Der Unternehmer bekommt Unterstützung an die Seite

Im nächsten Step wird zeitgleich mit der Insolvenzeröffnung vom Gericht ein Insolvenzverwalter bestellt und die Eröffnung des Verfahrens in der sogenannten Insolvenzdatei öffentlich bekannt gemacht. Der Insolvenzverwalter hat die Pflicht, unverzüglich sämtliches Anlage- und Umlaufvermögen zu inventarisieren und sicherzustellen, sowie die Arbeitnehmer des Schuldners von der Insolvenzeröffnung zu verständigen, falls sie nicht bereits vom Unternehmer darüber informiert wurden.

Die gute Nachricht aus dem Insolvenzrecht

Das österreichische Insolvenzrecht ermöglicht generell den Fortbetrieb von Unternehmen. Das stellt für überlebensfähige Unternehmen sicher, dass sie während des Insolvenzverfahrens und nach erfolgreicher Entschuldung in vollem Ausmaß am wirtschaftlichen Leben teilnehmen können. Der Insolvenzverwalter hat das Unternehmen bis zur Klärung der Situation, also bis zur ersten Tagsatzung am Gericht (spätestens 90 Tage nach Insolvenzeröffnung) daher fortzuführen, es sei denn, eine Fortführung führt zu einer Erhöhung des Ausfalles.

Konkursverfahren: Gut zu wissen

Insolvenzverfahren ist der Überbegriff für beides: Konkursverfahren und Sanierungsverfahren. Ein Konkursverfahren kann jahrelang dauern, die durchschnittliche Dauer beträgt drei Jahre. Die Aufhebung dieses Verfahrens erfolgt nach Auszahlung einer Quote oder mangels vorhandenen Vermögens. Die Quote für die Gläubiger fällt allerdings häufig sehr gering aus, trotz Verwertung des gesamten vorhandenen Vermögens. Die Restschuld des Unternehmens bleibt zudem aufrecht, insofern es nicht ohnehin liquidiert wurde.

Sanierungsverfahren: Eine Vollständige Entschuldung

Direkt mit dem Insolvenzantrag oder während des laufenden Insolvenzverfahrens kann vom Unternehmer ein Sanierungsplan beantragt werden. In diesem bietet der Schuldner seinen Gläubigern eine Quote von zumindest 20 %, zahlbar in längstens zwei Jahren, an. Während des Sanierungsverfahrens ohne Eigenverwaltung muss der Insolvenzverwalter das Geschäft ständig überwachen. Im Sanierungsverfahren mit Eigenverwaltung ist der Schuldner berechtigt, sein Unternehmen selbst weiterzuführen, er hat aber auch eine Quote von 30 % anzubieten.

Nach Abschluss eines Sanierungsverfahrens ist der Unternehmer schuldenfrei und kann einen Neustart wagen.

Ein Sanierungsverfahren wird in einem sehr straffen Zeitrahmen durchgeführt. Wurde das Sanierungsverfahren eröffnet, hat das Gericht die Sanierungsplantagsatzung in der Regel auf 60 bis 90 Tage anzuordnen. Ein durch Gläubigermehrheit angenommener Sanierungsplan befreit den Schuldner von der Verbindlichkeit, seinen Gläubigern den Ausfall, den sie erleiden, nachträglich zu ersetzen. Das Verfahren wird also nach spätestens 90 Tagen aufgehoben und der Schuldner hat die Verfügungsgewalt über sein Vermögen und den Geschäftsbetrieb wieder. Einzig außergewöhnliche Geschäfte sind vom Insolvenzverwalter durchzuführen.

Nach Abschluss eines Sanierungsverfahrens ist der Unternehmer schuldenfrei und kann einen Neustart wagen.

Es wirkt schon fast wie ein Fehler, wenn wir uns die Insolvenzstatistiken der vergangenen Wochen anschauen. Seit Beginn der Corona-Krise in Österreich, am 16. März 2020, sind die Firmenpleiten nicht gestiegen, sondern genau das Gegenteil ist passiert: Die Zahl der Unternehmensinsolvenzen ist gegenüber dem Normalbetrieb auf rund 50% gesunken. Ja, Sie lesen richtig! Aktuell haben wir tatsächlich die obskure Situation, dass wir in dieser mehr als herausfordernden Situation weniger Insolvenzen haben als in Normalzeiten – zumindest offiziell. Und dafür gibt es zahlreiche Gründe. Drei davon möchte ich besonders hervorheben:

- Die österreichischen Finanzbehörden sowie die Gesundheitskassen stellen nach derzeitigem Stand bis 30. Juni 2020 keine Insolvenzanträge – sie sind aber in Normalzeiten die Hauptantragssteller.

- Zudem wurde die Frist für Insolvenzanträge, etwa bei Zahlungsunfähigkeit, von 60 auf 120 Tage ausgeweitet.

- Weiters wartet eine Vielzahl der Unternehmen zu und hofft, mithilfe staatlicher Mittel die Krise finanziell zu überwinden.

Das bedeutet leider, dass aktuell Unternehmen dazu ermutigt werden, mit einem Insolvenzantrag zuzuwarten. Ich bin jedoch davon überzeugt, dass dieser Weg weder für die Unternehmen, noch für Österreichs Wirtschaft sinnvoll ist.

Insolvenz als Chance für einen Neubeginn

Nicht dass ich Unternehmen eine Insolvenz wünschen würde – ganz im Gegenteil –, aber wenn ein Betrieb schon in Schieflage gekommen ist, dann sehe ich in einem Insolvenzantrag vor allem die Möglichkeit auf eine Rehabilitation – eine Chance für einen Neubeginn sozusagen. Dafür braucht es allerdings gewisse Voraussetzungen. Ein Hinauszögern der Antragstellung vermindert hier nicht nur die Entschuldungschancen, sondern vergrößert zusätzlich die Vermögensschäden. So werden in ein paar Monaten sanierungsbedürftige Unternehmen vermutlich jegliche Vermögenswerte verloren haben, wodurch sie in weiterer Folge keine Basis für eine mögliche Sanierung mehr vorweisen können. Und aufgrund mangelnder Kostendeckung (mind. EUR 4.000 für die Anlaufkosten eines Insolvenzverfahrens) kann auch kein Konkursverfahren mehr eröffnet werden. Damit ist aber weder dem Schuldnerunternehmen, noch den Gläubigern und schon gar nicht der österreichischen Wirtschaft geholfen.

Vertrauen in das österreichische Insolvenzverfahren

Die Insolvenz ist nicht unbedingt etwas Negatives, sondern die Möglichkeit einer bis zu 80 %igen Entschuldung. Wenn sich ein Unternehmer also aussuchen kann, die Zahlungsunfähigkeit noch länger hinauszuzögern und damit vermutlich seine Situation sogar noch weiter zu verschlechtern, oder ein Sanierungsverfahren anzustreben, mit dem er die Möglichkeit eines Entschuldungsverfahrens hat, ist ein Insolvenzantrag definitiv die bessere Wahl. Und eines ist dabei gewiss: Er kann sich hier auf ein erprobtes österreichisches Insolvenzsystem mit funktionierenden Werkzeugen verlassen.

Sanieren, bevor es zu spät ist – gerade jetzt!

Ich kann also nur jedem Unternehmen, welches zahlungsunfähig geworden ist, raten, rechtzeitig ein Sanierungsverfahren anzustreben. Dafür sprechen drei gewichtige Argumente:

- Aktuell besteht innerhalb der Wirtschaft ein überdurchschnittlich hohes Verständnis dafür, dass Unternehmen Insolvenz anmelden müssen, da es sich um eine, durch externe Faktoren aufgekommene, Krisensituation handelt.

- Somit ist auch die Chance größer, mittel- und langfristig unbeschadet als Unternehmer wieder neu durchstarten zu können.

- Und es ist davon auszugehen, dass Gläubiger aktuell sämtliche Sanierungsbemühungen mittragen und im Regelfall Entschuldungsangeboten zustimmen.

Deshalb muss ich die Frage, ob das aktuelle Vorgehen, Insolvenzanträge zu verzögern, sinnvoll ist, mit einem klaren NEIN beantworten.

Mut zum Scheitern und damit Mut zur Insolvenz bedeutet auch, Mut für einen Neubeginn zu haben.

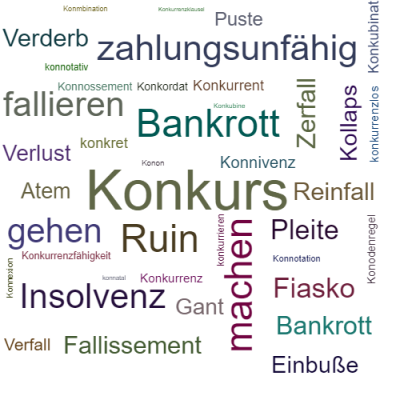

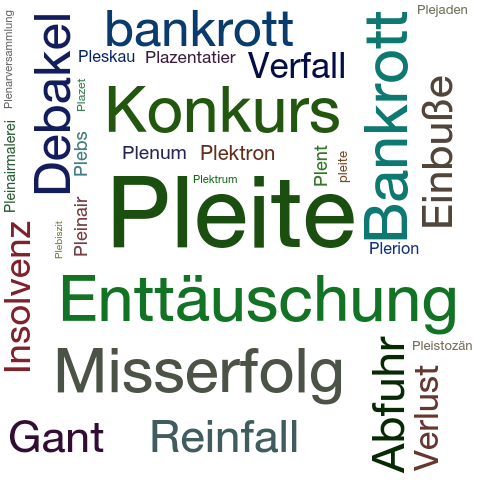

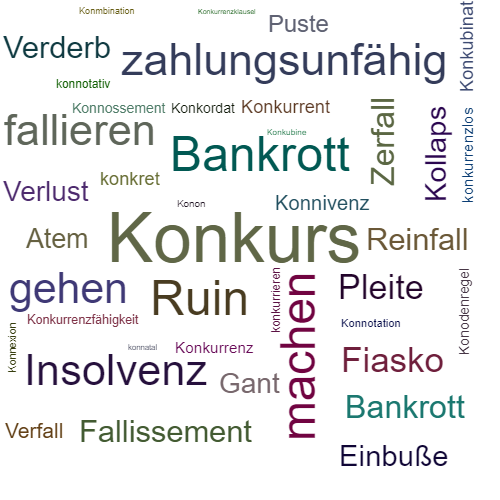

Diese 10 Fachbegriffe sollten Sie auf jeden Fall kennen.

Kommt es hart auf hart und Sie sind als Gläubiger von einer Insolvenz betroffen, sollten Sie die wichtigsten Fachausdrucke kennen und sich dadurch einen Vorteil verschaffen. Die österreichische Insolvenzordnung sieht für Unternehmen mehrere Verfahrensarten vor. Hier finden Sie die wesentlichen Begriffe im Überblick.

1. Insolvenzverfahren

Liegt eine Überschuldung und oder Zahlungsunfähigkeit vor, muss der Schuldner umgehend, oder längstens binnen einer Frist von 60 Tagen, die Insolvenzeröffnung beantragen. Ebenso ist ein Antrag von Seiten eines Gläubigers möglich. Insolvenzverfahren ist der Überbegriff - konkret muss der Prozess als Konkurs- oder Sanierungsverfahren im Eröffnungsbeschluss des Gerichtes benannt werden. Durch die Verfahrenseröffnung wird das gesamte der Exekution unterworfene Vermögen dem Schuldner entzogen. Er kann darüber nicht mehr verfügen, es wird zur sogenannten Insolvenzmasse. Die materiellen Insolvenzbestimmungen sind in Österreich in der Insolvenzordnung („IO“) geregelt und dienen der Verwirklichung von Gläubigerrechten.

2. Sanierungsverfahren ohne Eigenverwaltung

Ein Insolvenzverfahren wird als Sanierungsverfahren bezeichnet, wenn der Schuldner bereits vor Eröffnung des Verfahrens einen Sanierungsplan vorlegt. Das bedeutet, dass Gläubiger eine Mindestquote von 20 % bekommen und das Verfahren maximal zwei Jahre dauert. In der Sanierungsplantagsatzung muss die Mehrzahl der anwesenden Gläubiger dem Plan zustimmen. Dadurch ist eine Restschuldbefreiung des Schuldners möglich – er bezahlt nur die Quote und das Unternehmen wird in den meisten Fällen fortgeführt.

3. Sanierungsverfahren mit Eigenverwaltung

Grundsätzlich kommt dem insolventen Unternehmer im Sanierungsverfahren keine Eigenverwaltung zu. Es besteht allerdings die Möglichkeit, diese zu beantragen. Dazu

muss der Schuldner einen Finanzplan vorlegen und eine Mindestquote von 30 % anbieten. In einem Sanierungsverfahren mit Eigenverwaltung kann der Schuldner sein Unternehmen selbst weiterführen, steht aber grundsätzlich unter der Aufsicht eines Sanierungsverwalters. Bestimmte Geschäfte bedürfen allerdings der Genehmigung des Verwalters. Werden gewisse Kriterien nicht eingehalten, ist außerdem der Entzug der Eigenverwaltung durch das Gericht möglich.

4. Insolvenzverwalter

Bei der Verfahrenseröffnung ist vom zuständigen Gericht ein Insolvenzverwalter zu bestellen. Wer das ist, wird öffentlich bekanntgegeben. Dem Verwalter kommt eine wichtige Rolle zu. Er hat unter anderem die Ursachen für die Pleite zu erheben und die wirtschaftliche Lage des Unternehmens zu prüfen. Er ermittelt und verwaltet außerdem die Insolvenzmasse und prüft die angemeldeten Gläubigerforderungen. Bei der Insolvenzmasse handelt sich um das gesamte Vermögen, das dem Schuldner zur Zeit der Verfahrenseröffnung gehört oder er während des Verfahrens erwirtschaftet.

„Unser Tipp: Prüfen Sie die Zahlungsfähigkeit

von Geschäftspartnern immer vor Vertragsabschluss und behalten Sie die Bonität Ihrer Kunden mit laufendem Monitoring im Blick."

5. Forderungen im Insolvenzverfahren

Forderungen sind von Gläubigern beim zuständigen Gericht innerhalb einer bestimmten Frist anzumelden. Sie werden gesammelt in einem Anmeldeverzeichnis ausgewiesen. In der Prüfungstagsatzung werden die Forderungen vom Insolvenzverwalter geprüft und folglich entweder als richtig anerkannt oder bestritten.

6. Masseforderungen

Dies sind Forderungen, die erst nach Insolvenzeröffnung entstehen und durch den Insolvenzverwalter zur Gänze (und nicht mit einer Quote) zu bezahlen sind. Reicht die vorhandene Insolvenzmasse nicht aus, sieht das Gesetz eine Auflistung vor, welche der Masseforderungen vorrangig sind. Insbesondere Verfahrenskosten und Arbeitnehmerforderungen sind grundsätzlich vor anderen zu bezahlen. Offene Rechnungen von Unternehmen sind hingegen nachrangig.

7. Aussonderungs- und Absonderungsansprüche

Diese haben gegenüber den Insolvenzforderungen ebenfalls eine bevorzugte Stellung, weil sie unabhängig vom Verfahren geltend gemacht werden können. Aussonderungsansprüche beziehen sich auf Gegenstände, die nicht im Eigentum des Schuldners stehen. Dazu zählen zum Beispiel Küchen- oder Baugeräte, welche zwar an den Schuldner geliefert, allerdings nicht bezahlt wurden. Der Gläubiger bekommt die Ware zurück. Um Schäden bei möglichen Kundeninsolvenzen schon vorher zu begrenzen: Eigentumsvorbehalt vereinbaren.

8. Aufhebung des Insolvenzverfahrens

Das Verfahren wird durch Gerichtsbeschluss aufgehoben, sofern sämtliches Vermögen des Schuldners verwertet und an die Gläubiger verteilt worden ist, und oder der Schuldner sich durch einen Entschuldungsantrag mit den Gläubigern geeinigt hat.

9. Zahlungsplan (Privatkonkurs)

Ein Zahlungsplan ist zur Entschuldung natürlicher Personen vorgesehen. Das betrifft zum Beispiel insolvente Ein-Personen-Unternehmen bzw. ehemalige Selbstständige, die Privatkonkurs anmelden. Die Verwertung des Vermögens des insolventen Unternehmers wird vorausgesetzt, es besteht allerdings keine Mindestquote oder Mindestdauer. Die maximale Dauer eines Zahlungsplanes beträgt 7Jahre. Der Zahlungsplan kann mit Antrag auf Eröffnung des Insolvenzverfahrens oder bis spätestens zum Ende des Verfahrens vom Schuldner beantragt werden.

10. Abschöpfungsverfahren (Privatkonkurs)

Ein Abschöpfungsverfahren ist spätestens mit dem Antrag auf Abschluss eines Zahlungsplanes vom Schuldner zu beantragen. Die maximale Dauer dieses Verfahrens beträgt fünf Jahre, es besteht keine zu erwirtschaftende Mindestquote für die Restschuldbefreiung. Im Abschöpfungsverfahren verpflichtet sich der Schuldner, einer angemessenen Erwerbstätigkeit nachzugehen und die pfändbaren Teile seines Einkommens an einen gerichtlich bestellten Treuhänder abzutreten.

Wann sollte ich geförderte Beratung in Anspruch nehmen?

- Wenn die Umsätze kontinuierlich sinken, oder

- die Auftragsbücher voll sind und trotzdem nichts übrig bleibt, oder

- die Schulden immer mehr werden, nur um das Unternehmen am Leben zu erhalten, oder

- Sie ständig jonglieren müssen, um Ihren Zahlungsverpflichtungen nachkommen zu können, oder

- die Gläubiger mit Exekution oder Konkursantrag drohen, oder

- Sie sich fragen, ob es überhaupt noch einen Sinn hat, weiter zu machen.

Geförderte Beratung zu Unternehmenssanierung und -sicherung

Was tun, wenn es (fast) zu spät ist?

Eine Insolvenz liegt vor:

- wenn zur Zahlung fällige Verpflichtungen nicht erfüllt werden können,

- Zahlungsunfähigkeit droht und

- schließlich Zahlungsunfähigkeit eintritt.

» Überblick zum Insolvenzrecht

Welche Möglichkeiten gibt es?

- Außergerichtliche Sanierung (Vergleich) ist eine Einigung zwischen Schuldner und Gläubigern ohne Einschaltung eines Gerichts. Es handelt sich um eine Art privatrechtlichen Vertrag.

- Ein Sanierungsverfahren mit Eigenverwaltung gibt der Unternehmerin/dem Unternehmer die Möglichkeit, weiterhin Rechtshandlungen vorzunehmen.

Voraussetzungen: vor Eröffnung des Insolvenzverfahrens wird ein Sanierungsplan vorgelegt, das Verfahren ist qualifiziert vorbereitet, innerhalb von zwei Jahren können mindestens 30 Prozent der Schulden bezahlt werden und die Mehrheit der Gläubiger dem Sanierungsplan zustimmt. - Sanierungsverfahren ohne Eigenverwaltung – d.h. unter der Kontrolle einer Masseverwalters. Das Sanierungsverfahren wird vom Gericht eröffnet, es bestellt eine Masseverwalters.

Voraussetzungen: Vor Eröffnung des Insolvenzverfahrens wird ein Sanierungsplan vorgelegt. Innerhalb von zwei Jahren können mindestens 20 Prozent der Schulden bezahlt werden und die Mehrheit der Gläubiger (=mehr als die Hälfte der Forderungen) stimmt dem Sanierungsplan zu. - Konkursverfahren -Beim Konkurs wird das Unternehmen nach Einleitung des Verfahrens in jedem Fall von Masseverwalters weitergeführt.

Voraussetzung: Zahlungsunfähigkeit oder Überschuldung. Es muss außerdem ein kostendeckendes Vermögen vorhanden sein, das zumindest die Anlaufkosten des Konkursverfahrens deckt. Mangelt es an kostendeckendem Vermögen, muss von organschaftlichen Vertreter/innen einer juristischen Person oder von Gesellschafter, deren Anteil an der Gesellschaft mehr als 50 Prozent beträgt, ein Kostenvorschuss geleistet werden.

Hier ist auch Die Lösung

Ob einer Ihrer Kunden von einer Insolvenz betroffen ist, erfahren Sie auf unserer Insolvenzübersicht, im Pressebereich oder direkt auf Ihrem Smartphone. Unsere Insolvenzexperten unterstützen Sie gerne.

|  |

Emotion Käufer trauen ihren Augen nicht! Wir möchten, dass sie sich in Ihr Projekt und all seine Attraktionen verlieben.

|

|

Wer bietet Hilfe bei einem Insolvenzverfahren an?

Insolvenzhilfe erhalten betroffene Schuldner bei der Schuldnerberatung. Sie berät Verbraucher zu allen Fragen rund um die Privatinsolvenz und stellt auch die hierfür erforderliche Bescheinigung über den gescheiterten Einigungsversuch mit den Gläubigern aus.

Gibt es noch andere Anbieter für eine Insolvenzhilfe?

Auch ein Anwalt kann Schuldner zur Insolvenz und Restschuldbefreiung beraten sowie vertreten.

Mein Schuldner hat Insolvenz angemeldet. Wer hilft mir als Gläubiger in diesem Insolvenzverfahren?

Benötigen Gläubiger zum Beispiel bei der Forderungsanmeldung im Insolvenzverfahren Hilfe, kann ein Anwalt weiterhelfen.

Wer kann Hilfe bei der Privatinsolvenz leisten?

Die Privatinsolvenz ist ein Verfahren, welches es Schuldnern ermöglicht, nach einem gewissen Zeitraum ihre Schulden loszuwerden. Vor der Anmeldung muss zunächst zwingend ein außergerichtlicher Einigungsversuch mit den Gläubigern durchgeführt werden. Scheitert dieser, kann ein Antrag auf Eröffnung des Verfahrens gestellt werden.

Im eigentlichen Insolvenzverfahren wird das Vermögen des Schuldners verwertet. In der sich anschließenden bis zu sechs Jahre langen Wohlverhaltensphase muss er den pfändbaren Teil seines Einkommens abgeben und strenge Regeln befolgen. Zum Schluss des Verfahrens kommt es dann zur Restschuldbefreiung – alle noch bestehenden Schulden werden erlassen und der Betroffene kann schuldenfrei in einen neuen Lebensabschnitt starten.

Der außergerichtliche Einigungsversuch muss von einer anerkannten Stelle nachgewiesen werden. Schon aus diesem Grund ist es empfehlenswert, wenn sich Schuldner Hilfe bei anstehenden Insolvenzverfahren suchen. Beratend und unterstützend tätig werden können unter anderem professionelle Schuldnerberatungsstellen sowie Anwälte.

Auch bei der Anmeldung der Insolvenz kann Hilfe durch einen Fachmann angebracht sein. Die Mitarbeiter der Schuldnerberatungsstelle oder Ihr Anwalt können Sie dabei unterstützen, alle Formulare korrekt auszufüllen und sämtliche benötigten Unterlagen einzureichen. Sollten im Verlauf des Verfahrens weitere Fragen, etwa zur Restschuldbefreiung, aufkommen, können die Experten Ihnen auch dann weiterhelfen.

Hilfe bei Insolvenzverfahren durch gemeinnützige oder staatliche Anbieter wird in der Regel kostenlos gewährt. Hier müssen Schuldner jedoch oft mit langen Wartezeiten rechnen. Anwälte haben meist schneller Zeit, Betroffene sollten allerdings beachten, dass für die Beratung Kosten anfallen.

Unterstützung für Gläubiger

Auch die Gläubiger spielen bei jeder Insolvenz eine Rolle. Zunächst ist Folgendes zu beachten: Nicht nur der Schuldner selbst kann einen Antrag auf Privatinsolvenz stellen. Auch der Gläubiger kann die Eröffnung eines Insolvenzverfahrens beantragen, insofern die folgenden Voraussetzungen erfüllt werden:

Der Gläubiger hat ein rechtliches Interesse daran, dass die Insolvenz eröffnet wird.

Er kann seine Forderung und den Eröffnungsgrund glaubhaft machen.

Der Antrag für die Insolvenz muss beim zuständigen Insolvenzgericht gestellt werden. Benötigen Sie als Gläubiger Hilfe bei Insolvenzverfahren und deren Anmeldung, so kann ein Anwalt Ihnen weiterhelfen. Dieser kann außerdem prüfen, ob sich die Insolvenz überhaupt lohnen würde. Sie sollten nämlich beachten, dass ein Antrag durch den Gläubiger auch Risiken bergen kann.

Doch auch wenn Gläubiger nicht selbst den Antrag auf Eröffnung der Insolvenz stellen, müssen sie selbst tätig werden. Nachdem das Insolvenzverfahren eröffnet wurde, müssen sie nämlich innerhalb einer bestimmten Frist ihre Forderungen beim Insolvenzverwalter – nicht beim Insolvenzgericht – anmelden.

Das dafür benötigte Formular erhalten Sie entweder beim zuständigen Gericht oder Sie können es im Internet herunterladen. Sie müssen unter anderem angeben, wie hoch der Forderungsbetrag ist, welche Zinsen anfallen und welcher Rechtsgrund der Forderung zugrunde liegt. Des Weiteren müssen entsprechende Nachweise hinzugefügt werden.

Benötigen Sie Hilfe, bei einem Insolvenzverfahren eine Forderung anzumelden, kann Ihnen ein Anwalt weiterhelfen. Dieser berät Sie auch dann, wenn Sie die Frist zur Forderungsanmeldung verpasst haben und nun einen nachträglichen Antrag stellen wollen.

Das Wichtigste zum Rechtsanwalt für Schulden

Welche Beratung ist besser geeignet: eine kostenlose Schuldnerberatung oder ein Anwalt für Schulden?

Sowohl der Anwalt als auch die kostenlose Beratungsstelle helfen Ihnen beim Schuldenabbau. Beides hat Vor- und Nachteile: Während der Besuch bei einer kostenlosen Schuldnerberatung häufig mit langen Wartezeiten verbunden ist, bekommen Sie beim Anwalt gewöhnlich kurzfristig einen Termin, müssen diesen jedoch bezahlen.

Ich habe kein Geld für einen Anwalt. Was kann ich tun?

In bestimmten Fällen können die Betroffenen einen Beratungshilfeschein beim zuständigen Amtsgericht beantragen.

Wann ist ein Anwalt für Schulden empfehlenswert?

Bei wichtigen und dringenden Angelegenheiten wie z.B. Mietschulden sollte ein Anwalt oder eine Schuldnerberatung hinzugezogen werden.

Anwalt für Schulden – Juristische Hilfe bei der Schuldnerberatung

Das Wichtigste zum Rechtsanwalt für Schulden

Welche Beratung ist besser geeignet: eine kostenlose Schuldnerberatung oder ein Anwalt für Schulden?

Sowohl der Anwalt als auch die kostenlose Beratungsstelle helfen Ihnen beim Schuldenabbau. Beides hat Vor- und Nachteile: Während der Besuch bei einer kostenlosen Schuldnerberatung häufig mit langen Wartezeiten verbunden ist, bekommen Sie beim Anwalt gewöhnlich kurzfristig einen Termin, müssen diesen jedoch bezahlen.

Ich habe kein Geld für einen Anwalt. Was kann ich tun?

In bestimmten Fällen können die Betroffenen einen Beratungshilfeschein beim zuständigen Amtsgericht beantragen.

Wann ist ein Anwalt für Schulden empfehlenswert?

Bei wichtigen und dringenden Angelegenheiten wie z.B. Mietschulden sollte ein Anwalt oder eine Schuldnerberatung hinzugezogen werden.

Detaillierte Infos zum Thema „Anwalt für Schulden

Anwalt für Insolvenzrecht

Inhalt

Bei Schulden: Anwalt oder kostenloser Schuldenberater?

Wann sollte ein Anwalt für Schulden kontaktiert werden?

Schuldnerberatung durch einen Anwalt: Welche Kosten entstehen?

Wie hilft ein Anwalt für Schulden?

Bei Schulden: Anwalt oder kostenloser Schuldenberater?

Wenn der Schuldenberg immer größer wird, führt der erste Gang des Betroffenen zur kostenlosen Schuldnerberatung und endet oft in einer Warteschlange.

Die Nachfrage bei diesen Beratungsstellen ist so hoch, dass verschuldete Menschen oft lange Wartezeiten in Kauf nehmen müssen.

Als Alternative besteht die Möglichkeit, sich von einem Anwalt für Schulden beraten zu lassen. Diese Juristen sind meistens auf die relevanten Rechtsgebiete spezialisiert und können schneller reagieren als die kostenlose Schuldnerberatung.

Wann sollte ein Anwalt für Schulden kontaktiert werden?

In bestimmten Fällen ist es wichtig, dass Schuldner schnell handeln, sodass die Schulden einerseits nicht weiter steigen und ihm andererseits nicht noch andere Schwierigkeiten entstehen, wie z. B. eine Wohnungskündigung.

In folgenden Fällen sollte so schnell wie möglich ein Rechtsanwalt für Schulden oder eine Schuldnerberatung kontaktiert werden:

Miete, Gas, Heizung oder Strom können nicht mehr bezahlt werden.

Betroffene können ihre Rechnungen nicht mehr bezahlen.

Der Gerichtsvollzieher hat sich angekündigt.

Es droht eine Lohn- oder Kontopfändung.

Die monatlichen Ausgaben übersteigen meistens die Einnahmen.

Ihnen wurde ein Mahn- oder Vollstreckungsbescheid zugestellt.

Schuldnerberatung durch einen Anwalt: Welche Kosten entstehen?

Menschen, die ohnehin schon kein Geld haben und mit Schulden kämpfen, scheuen sich verständlicherweise, weitere finanzielle Verpflichtungen einzugehen. Und eine Schuldnerberatung beim Anwalt verursacht Kosten. Aber eine solche Beratung hilft Betroffenen auch, ihre finanziellen Probleme in den Griff zu bekommen und eines Tages wieder ein schuldenfreies Leben führen zu können. Die juristischen Verfahren hierfür gibt es jedoch nicht zum Nulltarif.

In folgenden Fällen können sich Betroffene einen Beratungshilfeschein ausstellen lassen:

Menschen mit einem sehr kleinen Einkommen, z. B. Bezieher von ALG II, Sozialhilfe

Schuldner, denen wegen einer Pfändung nur das Existenzminimum übrig bleibt

Sonstige Fälle, bei denen dem Antragsteller nach Abzug von Miete, Unterhaltszahlungen u.a.

Ausgaben ein Einkommen verbleibt, das so gering ist wie ALG II, oder Sozialhilfe. In diesen Fällen muss der Betroffene seine Einnahmen und Ausgaben in der Antragsstelle nachweisen. Anhand dessen wird die zulässige Einkommensgrenze berechnet. Der Beratungshilfeschein ist beim Amtsgericht am Wohnsitz zu beantragen. Über diesen Schein kann der Anwalt die Beratungsgebühren direkt mit dem Gericht abrechnen.

Dieser Schein umfasst folgende Leistungen:

Anwaltliche Beratung

Anwaltliche Vertretung

Schriftverkehr

Außergerichtliche Streitbeilegung

Beantragen Sie den Beratungsschein, bevor der Anwalt Sie über Schulden und deren Abbau berät. Es ist zwar auch möglich, diesen nachträglich mithilfe des Anwalts zu beantragen. Dann laufen Sie jedoch Gefahr, dass Sie die Anwaltskosten selbst tragen müssen, falls die Beratungshilfe abgelehnt wird.

Sollte Ihnen keine Beratungshilfe bewilligt werden, so kann Ihnen der Anwalt genau aufschlüsseln, welche Kosten auf Sie zukommen. Manchmal ist die Erstberatung beim Anwalt für Schulden auch kostenlos. Der Rechtsanwalt wird Sie dann auch über die Kosten aufklären. Gute Rechtsanwälte schlüsseln ihr Honorar und die Zahlungsweise genau auf, sodass Sie immer wissen, mit welchen Zahlungen Sie rechnen müssen.

Wie hilft ein Anwalt für Schulden?

Rechtsanwälte, die zu Schulden und deren Abbau beraten, gehen in der Regel nach dem folgenden Schritten vor:

Erstgespräch

In einem ersten Gespräch werden die konkreten finanziellen Probleme des Mandanten erörtert. Außerdem erfährt er in diesem Gespräch vom Rechtsanwalt, welche Kosten im Falle einer Beauftragung auf ihn zukommen.

Beauftragung

Der Anwalt für Schulden wird erst für Sie tätig, nachdem Sie ihn beauftragt haben.

Entwicklung einer Lösungsstrategie

Anschließend wird eine gemeinsame Lösungsstrategie entwickelt. Hierzu gehört oft, dass der Anwalt auf einen Schuldenvergleich hinwirkt. Hierbei handelt es sich um einen außergerichtlichen Einigungsversuch mit den Gläubigern.

Umsetzung der Strategie

Geht es speziell um einen Insolvenzfall, können sich Betroffene auch damit an einen Fachmann wenden. Ein Anwalt für Insolvenzrecht kann nicht zahlungsfähigen Personen bei notwendigen Verfahren zur Seite stehen und diese beraten.

Wenn Schulden zum Problem werden

Was als Traum beginnt, endet in einer finanziellen Katastrophe: Ein Ehepaar unterschreibt den Kaufvertrag für ein kleines Häuschen, weil der Verkäufer ihnen glaubhaft macht, die Finanzierung sei gesichert. Doch die Finanzierung läuft nicht wie geplant und das Ehepaar landet aufgrund des Kredits in der Schuldenfalle. Das ist nur eines zahlreicher Beispiele dafür, wie schnell sich Schulden anhäufen können.

Wann sich Betroffene an eine Schuldnerberatung wenden sollten

Spätestens, wenn die eigenen monatlichen Einnahmen nicht mehr ausreichen, um die regelmäßigen Fixkosten wie Miete, Strom, Lebensunterhalt, Telefon, Kredite etc. abzudecken, sollten Betroffene so schnell wie möglich fachkundige Hilfe in einer Schuldnerberatung suchen. Denn in diesem Fall liegt eine Überschuldung vor, die umso besser abgebaut werden kann, je frühzeitiger sich die Betroffenen professionellen Rat einholen.

Vielen mag dieser erste Schritt sehr schwer fallen, weil sie das Gefühl haben, gescheitert zu sein. Machen Sie sich frei von diesem Gedanken. Den Kopf in den Sand zu stecken und nichts zu unternehmen, ist menschlich und verständlich, verschlimmert jedoch nur die Situation der Betroffenen. Die Schuldenberatung ist der erste Schritt in Richtung einer schuldenfreien Zukunft, in welcher Sie Ihr Leben wieder frei und ohne einen besorgten Blick auf den Geldbeutel führen können. Wagen Sie diesen Schritt und konzentrieren Sie sich auf Ihre schuldenfreie Zukunft.

Die Schuldnerberatung hilft den Betroffenen, Auswege aus ihrer Notlage zu finden und bietet Unterstützung in rechtlicher, finanzieller, aber auch psycho-sozialer Hinsicht an.

Für eine professionelle und seriöse Schuldnerberatung bieten sich verschiedene Möglichkeiten:

staatliche Schuldnerberatung und staatlich geförderte Hilfe, z.B. die Schuldner- und Insolvenzberatung der Länder und Kommunen

Schuldenberater der gemeinnützigen Träger und Wohlfahrtsverbände wie z.B. der Caritas

Schuldnerberatung durch einen Anwalt

Örtliche Arbeitsagentur bei (drohender) Lohnpfändung

Sonstige kostenpflichtige Schuldnerberatungsstellen

Die Kosten der Schuldnerberatung

Ob ein Schuldnerberater Kosten in Rechnung stellt, hängt davon ab, an welchen Anbieter sich die verschuldete Person wendet.

Die kostenlose Beratung

Gewöhnlich ist die staatlich geförderte Schuldnerberatung ebenso kostenlos wie die Beratung durch gemeinnützige Träger.

Sollten Ihnen dennoch Kosten in Rechnung gestellt werden, fragen Sie genau nach, für welche Leistungen in welcher Höhe Kosten berechnet werden. Bei einer einkommensabhängigen Berechnung prüfen Sie die Berechnungsgrundlage. Möglicherweise gibt es in Ihrer Nähe eine kostenlose Schuldnerberatung. Seriöse Anbieter informieren Sie im Vorfeld über die entstehenden Kosten und gestalten die Kostenaufstellung transparent.

Kosten bei Schuldnerberatung durch einen Anwalt

Auch Rechtsanwälte bieten Schuldnerberatung an. Meist haben sie sich auf die hierfür relevanten Rechtsgebiete spezialisiert. Weil die kostenlosen Schuldnerberatungsstellen sehr stark nachgefragt werden, bietet die Beratung durch einen Anwalt eine gute Alternative.

Die Schuldnerberatung durch Rechtsanwälte ist jedoch nicht kostenfrei. Manche Anwaltskanzleien bieten eine kostenlose Erstberatung zum Thema Schulden an. In diesem Gespräch können Sie die ersten wichtigen Fragen stellen, die Ihnen zum Thema Schulden einfallen. Auch die Rahmenbedingungen der anwaltlichen Beratung und Vertretung werden hier erläutert.

Viele Schuldner scheuen sich, in ihrer Situation neue finanzielle Verpflichtungen einzugehen. Das ist auch durchaus richtig. Doch die Verfahren zum Schuldenabbau gibt es nicht zum Nulltarif.

Allgemeine Tipps zu den Kosten der Schuldnerberatung

Achten Sie immer darauf, dass die Kosten der Schuldnerberatung und des Verfahrens für Sie transparent sind. Lassen Sie sich vom Rechtsanwalt das Honorar und die Zahlungsweise genau aufschlüsseln, sodass spätere Überraschungen ausgeschlossen sind. Seriöse Beratungsstellen informieren Sie vor einem Vertragsabschluss genau darüber, wie sich das Honorar zusammensetzt und wann die Zahlungen fällig sind.

Wenn Sie beim Anwalt einen Beratungsschein für den Zweck „Einigungsversuch gemäß § 305 InsO“ vom Amtsgericht Ihres Wohnortes vorlegen, dann sind Sie von den Kosten der anwaltlichen Schuldnerberatung und des gesamten Entschuldungsverfahrens bis auf eine Gebühr von 15 Euro befreit.

Die Schuldenregulierung stellt eine anwaltliche Beratungsleistung dar. Prüfen Sie daher im Impressum des jeweiligen Anbieters, ob die Schuldnerberatung überhaupt Rechtsberatung anbieten darf. Rechtsanwälte sind Organe der Rechtspflege und unterliegen als solche nicht nur strengen gesetzlichen Vorschriften, sondern werden auch von den Rechtsanwaltskammern überwacht.

Informieren Sie sich im Vorfeld genau über den Anbieter: Falls Sie eine Schuldnerberatung bei einem Dienstleister in Anspruch nehmen, der über keine Rechtsberatungsbefugnis verfügt, müssen Sie damit rechnen, dass Ihnen weitere Kosten für eine Anwalt entstehen.

Kosten der Privatinsolvenz

Auch eine Privatinsolvenz ist weder kostenlos noch werden die Kosten von öffentlichen Stellen übernommen. Vielmehr können hier beträchtliche Kosten entstehen. Hierzu gehören z. B. die Gerichtskosten und die Kosten für den Insolvenzverwalter.

Der Ablauf der Schuldnerberatung

So wie sich Schulden nicht über Nacht ansammeln, lassen sie sich auch nicht von heute auf morgen wieder abbauen. Betroffene sollten sich deswegen auf eine langfristige Beratung einstellen, wenn sie sich entschlossen haben, ihren Schuldenberg abzubauen.

Wartezeiten

Die gemeinnützige Beratung, aber auch die soziale Schuldnerberatung durch Länder und Kommunen werden so stark nachgefragt, dass sich Betroffene auf lange, oft mehrwöchige Wartezeiten einrichten müssen, bis sie einen Termin zur Beratung bekommen.

Erkundigen Sie sich, ob die entsprechende Stelle auch offene Sprechstunden bzw. Kurzberatungen mit und ohne Termin anbieten. Oft bieten diese Beratungsstelle auch eine telefonische Schuldnerberatung oder der Online-Beratung per Chat oder E-Mail. In dringenden Fällen, z.B. wenn Ihnen die Wohnung gekündigt werden soll, erwähnen Sie Ihre Situation unbedingt bereits im ersten Gespräch. Oft bieten die Schuldnerberatungsstellen für derartige Fälle auch kurzfristige Termine an.

Was vor dem ersten Beratungsgespräch zu beachten ist

Prüfen Sie Ihre Ansprüche auf staatliche Hilfen

Arbeitslosengeld, Grundsicherung für Arbeitssuchende, Sozialhilfe

Elterngeld

Wohngeld

Kinderzuschlag oder Unterhaltsvorschuss für den Kindesunterhalt

Verhindern Sie die Kündigung Ihrer Wohnung

Miete und Energiekosten sollten Sie immer zuerst bezahlen, weil Sie anderenfalls die fristlose Kündigung Ihrer Wohnung, eine Zwangsräumung oder die Sperre von Strom und Heizung riskieren.

Betroffene, die Leistungen für Unterkunft und Heizung nach dem Sozialgesetzbuch II (SGB II) erhalten und denen wegen Mietschulden eine Kündigung oder Räumung droht, sollten umgehend bei ihrer örtlichen Grundsicherungsstelle die Übernahme der Mietschulden nach § 22 Abs. 8 SGB II beantragen. Diese wird gewöhnlich als Darlehen gewährt.

Informieren Sie umgehend Ihre Gläubiger von Ihrer derzeitigen Zahlungsunfähigkeit und weisen Sie darauf hin, dass Sie einen Termin zur Schuldnerberatung vereinbart haben.

Bitten Sie die Gläubiger um eine aktuelle Forderungsaufstellung. Dies gilt insbesondere, wenn Ihre Unterlagen schon veraltet sind.

Gehen Sie keine neuen Verpflichtungen ein. Auch Zahlungsvereinbarungen mit Inkassounternehmen und Schuldanerkenntnisse sollten Sie vor dem ersten Gespräch mit der Schuldnerberatung nicht unterschreiben. Nehmen Sie keinen neuen Kredit auf, auch nicht, wenn Kreditunternehmer oder Geldinstitute Sie dazu verleiten wollen.

WICHTIG: Sobald Sie einen Termin ergattert haben, sollten Sie mit der gründlichen Vorbereitung beginnen und sich einen genauen Überblick über Ihre Schulden verschaffen. Eine Schuldenübersicht und der Haushaltsplan können bei der Beratung auch sehr hilfreich sein. Stellen Sie sämtliche Unterlagen zusammen und beschaffen Sie sich fehlende Verträge. Sie können auch eine Selbstauskunft bei der SCHUFA beantragen. All diese Unterlagen werden in der Beratung gebraucht.

Wie funktioniert die Schuldnerberatung?

Die Schuldnerberatung ist keine passive Angelegenheit. Vielmehr führt sie nur dann zum Erfolg, wenn Sie aktiv mitarbeiten. Zwischen den Betroffenen und den Beratern muss eine gute Vertrauensbasis bestehen, in der sich die Hilfesuchenden trauen, „alle Karten auf den Tisch zu legen“. Nur so lassen sich die Schulden aktiv und Schritt für Schritt abbauen.

Gewöhnlich wird bei der Schuldnerberatung in den folgenden Arbeitsschritten vorgegangen:

Überblick über die Schulden verschaffen und Prüfung, inwieweit diese rechtlich einwandfrei sind

Prüfung der Einnahmen: Liegen bei Ihnen irgendwo verborgene Schätze?

Prüfung der Ausgaben: Wo und an welchen Stellen können Sie Geld einsparen?

Erarbeitung eines Haushaltsplans

Strategieentwicklung: Welchen Ausweg gibt es aus Ihrer Situation?

Umsetzung der Strategie: Umsetzung des vereinbarten Plans und Vermeidung neuer Schulden

Gewöhnlich wird zunächst eine außergerichtliche Einigung mit den Gläubigern angestrebt. Dieses Verfahren wird außergerichtliche Schuldenregulierung genannt und dient dem Schuldenabbau, ohne dass eine Privatinsolvenz eingeleitet wird.

Viele Beratungsstellen werden von Ihren Mandanten bevollmächtigt, auch die Verhandlungen mit den Gläubigern zu übernehmen. Es besteht aber auch die Möglichkeit, dass Schuldner diese Verhandlungen im eigenen Namen führen und dabei von ihrem Berater unterstützt werden.

Persönliche, auf Ihre Situation zugeschnittene Beratung

Kein Ausschluss der Rechtsberatung bzw. der Rechtsdienstleistungen. Rechtsberatung bzw. die rechtliche Vertretung und Verhandlungen mit den Gläubigern sollten wesentliche Bestandteil des Vertrags sein.

Beratung findet in den Geschäftsräumen der Beratungsstelle statt. Hausbesuche sind unüblich!

Die entstehenden Kosten sind transparent und verständlich. Die Kosten sollten immer vor einem Vertragsabschluss geklärt werden.

Bedenkzeit vor der Vertragsunterzeichnung. Nehmen Sie den Vertrag mit und lassen Sie ihn im Zweifel überprüfen, z. B. von der Verbraucherzentrale.

Nachweis der Anerkennung als geeignete Stelle oder Person im Sinne vom § 305 Insolvenzordnung

Im Internet überprüfbare Informationen über den Anbieter der Schuldnerberatung

Keine Vermittlung weiterer Kreditverträge oder anderweitiger Verträge (Finger weg von sogenannten Finanzsanierungsverträgen oder anderen Verträgen, z. B. mit Versicherungen!)

Keine Werbeversprechen. Wird Ihnen eine schnelle Soforthilfe versprochen, sollten Sie misstrauisch werden.

|     |

- AlleCocktails.de - Rezepte, Lexikon über Spirituosen und Appetithäppchen für die Cocktail-Party.

- Andreas Lorenz - Cocktailrezepte mit einem Barlexikon.

- Bar-Online - Cocktailseite, mit Archiv, Suche und Zutateninformationen.

- Bartime - Cocktail-Rezepte, Cocktail-Lexikon und zahlreiche Eventtipps

- BARtrend - Rezepte nach Art des Alkohols sortiert.

- Boozeshaker - Kostenlose Cocktail-Datenbank in Form einer downloadbaren Software. [benötigt Flash]

- Cocktail ABC - 100 Cocktailrezepte.

- Cocktailandmore - Cocktailrezepte mit Lexikon der Fachbegriffe und Chatroom.

- Cocktailclub - Cocktail Grundwissen und Rezepte, Ranglisten, Terminkalender, Literaturempfehlungen und Links zu anderen Cocktailseiten.

- Cocktailcreator.de - Cocktails für alle! - Cocktailrezepte mit virtuellem Vorratsschrank.

- Cocktaildatenbank - Nach verschiedenen Kriterien durchsuchbare Datenbank mit über 600 Cocktails.

- CocktailDreams - Für jeden Anlass den passenden Cocktail. Rezepte-Sammlung mit Suchfunktionen und Community mit Forum.

- Cocktailflavour.de - Cocktailrezepte, Lexikon und Tipps und Tricks zum Mixen von echten Barkeepern.

- Cocktail-Lounge - Klassische Cocktails und Jahreszeitencocktails, Zutatenbeschreibungen, Mixzubehör, Barmusik, Literatur, Tipps und Infos rund um das Thema Cocktails.

- Cocktailmeile.de - Cocktails, Longdrinks, Bowlen, alkholfreie Getränke - viele Rezepte.

- Cocktailrezepte - Verschiedene Cocktails mit und ohne Alkohol und Informationen zum Thema Cocktail.

- Cocktails - Cocktailrezepte für Cocktails mit und ohne Alkohol gibt es bei Cocktails-Island.de

- Cocktails & Spirituosen - Die Internetpräsenz umfasst eine große Auswahl an Cocktailrezepte sowie Beschreibungen von verschiedenen Spirituosen.

- Cocktails und Mixgetränke - Private Homepage mit Cocktailrezepten.

- Cocktailscout.de - Zutatensuchmaschine und viele Rezepte etc.

- C-o-c-k-t-a-i-l-s.de - Cocktailrezepte und Informationen zu Spiritosen und Zubehör.

- Cocktails-machen - Cocktails, Informationen zur Erstellung einer Heimbar

- Cocktails-4u - Rezepte für alkoholische und alkoholfreie Cocktails.

- Cocktailtipp - Cocktailrezepte und Barlexikon.

- Cojito - Neben Rezepten werden Cocktailschulen vorgestellt und man kann nach Parties suchen.

- CyberCocktails - Alles für die Cocktail-Party mit Rezepten, Party-Spielen und Tipps für den Tag danach.

- dieBar.de - Neben Cocktailrezepten gibt es Informationen zu Ausstattung, Zutaten und Grundlagen der Mixkunst.

- Drinks.nu - Cocktailrezepte mit Bewertungs- und Kommentarfunktion.

- ECocktail - Cocktaildatenbank, mit über 9500 Rezepten und Warenkunde für den Profi und Laien. Außerdem: Branchenbuch.

- Flaming Moe's - Forum - Forum zum Thema Cocktails

- HappySummer Cocktailsite - Cocktails und Rezepte zum Selbermixen: Longdrinks, Bowlen, Mixgetränke mit und ohne Alkohol.

- Koelschwasser.de - Cocktailrezepte, Promillerechner und Top-10.

- Kusis Drinkpage! - Drinkseite mit hunderten von verschiedenen Rezepten.

- Last Pub - Cocktaildatenbank, nach Namen und Zutaten absuchbar. Beschreibung von Gläsern und Utensilien, sowie ein Cocktailforum.

- Leo's Bar - virtuelle Cocktail-Bar der TU München - Über 2500 Cocktailrezepte. Übersicht mit der Alphabetischen Liste. Zudem Sonderfunktionen wie ein "Mixer" und einer Hitliste mit beliebten Drinks.

- Little-Mouse.de - Rezepte-Sammlung nach Kategorien sortiert.

- Maitai & More - Cocktailrezepte wie Caipirinha, Tipps wie man richtig Cocktails mixt und ein Cocktail-ABC.

- Martini Dry - Kleine Site über den Lieblingscocktail des Autors.

- Mixable.de - Rezeptsammlung, Zutateninfos und Tool zum Erstellen von Cocktailkarten.

- Nice-Cocktails - Cocktails und Drinkks mit und ohne Alkohol, Dekorationsvorschläge, Mixtipps und jede Menge Cocktailrezepte

- OnlineBar.de - Cocktailrezepte, Mixtipps und Barlexikon mit Suchmaschine.

- Party-Cocktails - Einige Cocktail- und Snackrezepte sowie Tipps zum Garnieren und Dekorieren.

- PDA Cocktail Handbuch - Mobile Cocktails ist ein mobiles Handbuch für PocketPC und moderne Smartphones.

- Perfect Drinks - Rezepte, Cocktailbücher-Tipps und wissenswertes über den "Kater"

- Pipeliners Cocktaillounge - Cocktailrezepte, die nach hauseigenem Barbestand gefiltert werden können.

- Rainer's Galliano-Führer - Rezepte und Tipps rund um den italienischen 'Liquore di Galliano'.

- Restaurant42 - Cocktailrezepte sowie Hintergrundwissen und gängige Grundrezepte.

- Rezept Datenbank - Datenbank mit derzeit etwa 1300 Cocktail-Rezepten. Dazu ein Barlexikon und Suchfunktion.

- Rezepte und Cocktail - Koch- und Backrezepte, dazu einige Cocktail.

- RezepteProfi.de - Cocktailrezepte downloaden und ausdrucken. Informationen über Barzubehör und die Geschichte des Cocktails.

- Sanni´s kleine Cocktailseite - Viele Cocktails, gut sortiert, nach Alphabet, nach Zutaten, Alkoholfrei, ferner auch heiße Getränke oder Barlexikon.

- Schniechy's Homepage - Etliche Cocktailrezepte, Tipps und Tricks, kleine Getränkekunde und Infos über Bar-Utensilien.

- Scottys Internet Bar - Interessante Internetbar mit sortierten Cocktailrezepten, Hintergrundwissen und einem Forum.

- Strawberryfeels.de - Zu den vorgestellten Spirituosen werden passende Rezepte präsentiert.

- Super-Cocktails - Rezepte alkoholfreier und alkoholischer Cocktails und eine Datenbank zum Download

- SweetShot - Cocktailrezepte und Tipps zum Mixen.

- Tropical Cocktail Club - Cocktails und Longdrinks aus Ihrer Hausbar selbst zusammenstellen. Cocktailrezepte suchen: durch Angabe der Zutaten, der Art oder des Namens. Zubereitungstipps und Verzeichnis von Zutatenhändlern.

- twotoasts.de - Cocktailrezepte mit Angabe des Alkoholgehalts.

- Von Aberdeen Angus bis Zombie - Neue und alte Mixdrinks aus aller Welt. Nach Art, Zutaten und Herkunft eingeteilt.

- Web-Cocktails - Cocktail Community mit vielen Informationen rund ums Thema Cocktails und Drinks: Cocktail Rezepte geordnet nach Kategorien, Fotos, Tipps & Tricks, Zutaten und Zubereitung, Barlexikon, das Rezept des Monats und Party-Events.

- World's best Cocktails - Alles rund ums Thema Cocktails inkl. Promillerechner

Verantwortlich für den Inhalt dieser Seite ist ausschließlich der

Autor dieser Homepage, kontaktierbar über dieses Formular!